ステーブルコインは価格が安定しているって本当?

ステーブルコインとは、価格の変動が少なく、安定した価値を持つ仮想通貨のことです。

例えば、USDTという通貨はドルと連動していて、1ドル=1USDTだという裏付けがされています。

ステーブルコインとは?

ステーブルコインの基本概念

ステーブルコインとは、価格の変動が少なく、安定した価値を持つ仮想通貨のことです。

ステーブルコインは「ペッグ通貨」とも呼ばれ、「くぎを刺して、価格が安定した」通貨として重宝されています。

法定通貨や他の資産と価格が連動していて、ボラティリティの高い暗号通貨市場において、より安定した価値を提供します。

例えば、米ドルの価格に連動するようにつくられたステーブルコイン「テザー(USDT)」は、1USDT=1ドルの価値となっています。

例えばビットコインやイーサリアムなどの仮想通貨は、ボラティリティ(価格変動)が高いため、値下がりリスクは常にあります。

ステーブルコインは仮想通貨の一種でありながら、価格の不安定さからくるリスクを軽減することができます。

ステーブルコインの目的と役割

ステーブルコインは価格が安定しているために、以下のような目的で使われます。

仮想通貨でありながら、安定してドルと同じ価格なので、他の仮想通貨では実現しにくい決済に使うことができます。

特に、ブロックチェーン上でのサービス(NFTやブロックチェーンゲームなど)で利用されることが多いようです。

また、ビットコインが暴落する危険があるときなどには、一時的にステーブルコインに変えて資産を守ることもできます。

ステーブルコインと電子マネーの違い

ステーブルコインと電子マネーの最も大きな違いは、ブロックチェーンが使われているかどうかです。

ブロックチェーンが使われていると、ユーザー同士で直接資金のやりとりをすることが可能です。

| 比較項目 | ステーブルコイン | ビットコイン | イーサリアム |

|---|---|---|---|

| 価格の安定性 | 高い | 低い(変動が大きい) | 低い(変動が大きい) |

| 目的 | 取引や決済の安定通貨 | 投資・価値の保存 | スマートコントラクト利用 |

| 代表的な通貨 | USDT、USDC、DAI | BTC | ETH |

ステーブルコインの種類と仕組み

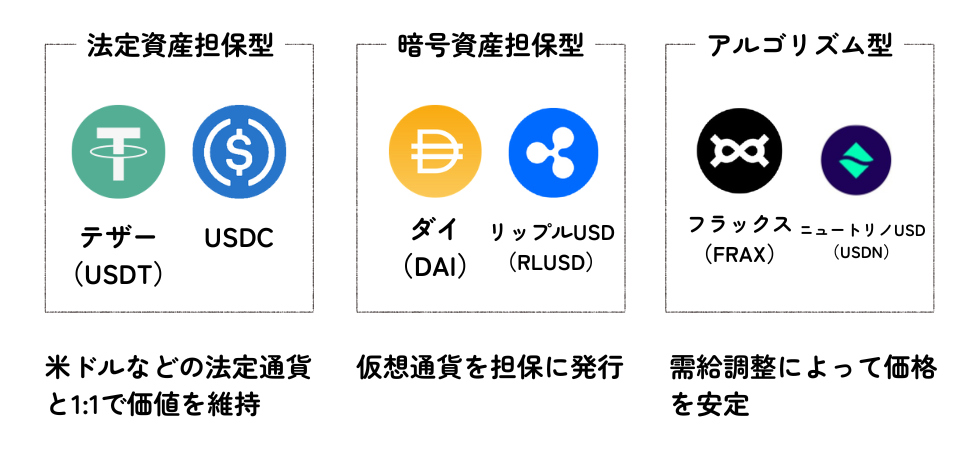

ステーブルコインの種類は以下の3つあります。

1 法定通貨担保型

法定通貨担保型のステーブルコインは、米ドルなどの法定通貨を裏付け資産とするタイプです。

発行元は、預かり資産を運用に回して利益を出しています。

例えばUSDCを発行しているサークル社は、資金を米国債などに運用して安定した利益を出しています。

無名企業が発行している知名度の低いステーブルコインの場合、資金をハイリスク運用に回している可能性があるため、注意が必要です。

法定通貨型のステーブルコインならどれでもいいというわけではなく、時価総額の大きく信頼できる発行元のコインを選ぶことが大切です。

主な法定通貨型のステーブルコインと時価総額は以下の通りです。(2025年3月現在)

| 銘柄(ティッカー) | 価格(USD) | 時価総額(USD) | 時価総額ランキング |

|---|---|---|---|

| USDT | $1.00 | $133,000,000,000 | 3位 |

| USDC | $1.00 | $40,000,000,000 | 7位 |

| バイナンスUSD(BUSD) | $1.00 | $1,300,000,000 | 478位 |

※バイナンスUSD(BUSD)は、2023年2月に米規制当局の措置により新規発行が停止され、その後時価総額が減少していますが、価格は安定しています。

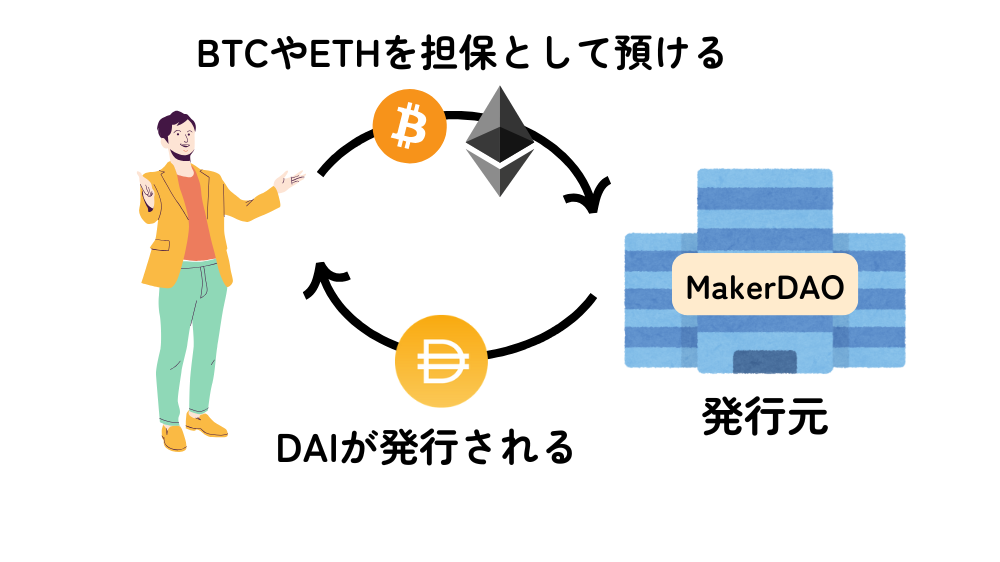

2 仮想通貨担保型

仮想通貨担保型のステーブルコインは、仮想通貨を担保に発行されるタイプです。

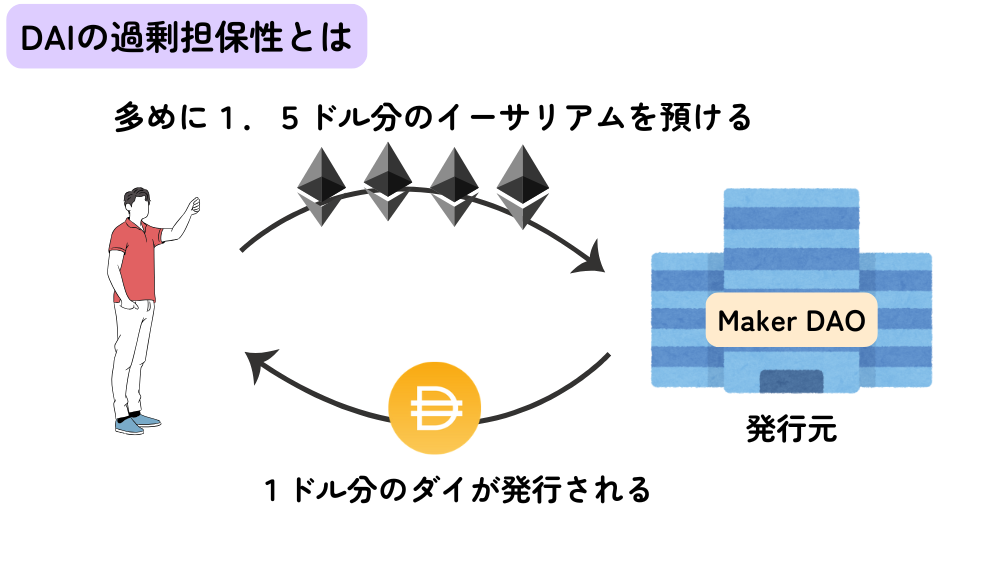

有名なのが、MakerDAOが発行する「DAI」というステーブルコインです。

MakerDAOにイーサやビットコインを預けると、それを担保にしてDAIというステーブルコインを発行することができます。

仮想通貨は価格が不安定なため、担保率は高めに設定されています。

(例)イーサリアムの最低担保率が130%の場合

100ドル分のDAIを発行するためには、130ドル分のイーサリアムが必要となります

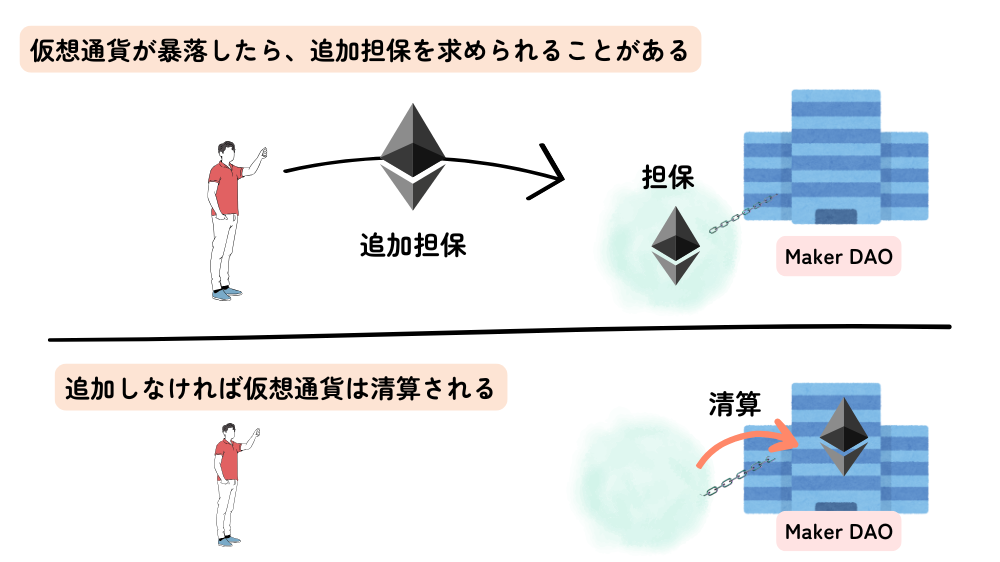

DAIでは、仮想通貨の価格が下落して、最低担保率を下回ると、追加の担保の預け入れをする必要があります。

もしも追加の預け入れをしない場合は、担保が没収となります。

2025年3月では、リップル社の発行するRLUSDが新しい仮想通貨担保型ステーブルコインとして話題になっていますね。

もちろん仮想通貨を担保にした発行ではなく、取引所で法定通貨を使って購入することも可能です。

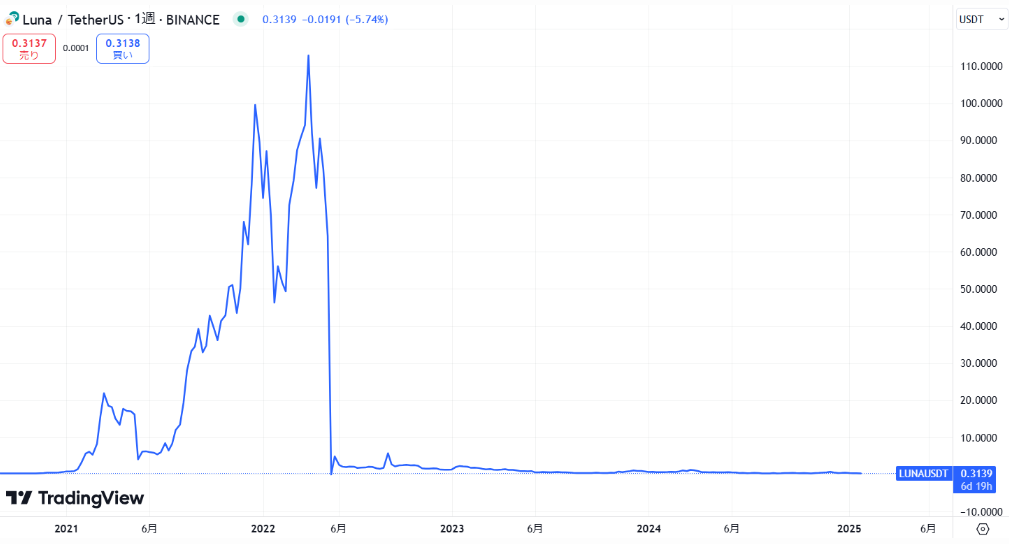

3 無担保・アルゴリズム型

担保となる裏付け資産はなく、アルゴリズムによって価格を安定させる方式です。

例えば、1枚あたりの価格が1ドルを下回りそうになればバーン(焼却)などで供給量を減らし、1ドルを上回りそうになれば供給量を増やすことを自動で行っています。

ただし、この型のステーブルコインは担保型と比べると価格の維持が難しく、これまで数々のアルゴリズム型ステーブルコインがなくなっています。

過去には、USTという仮想通貨が大暴落を起こしてしまい、ステーブルコインの信頼性が低下してしまったことがあります。

USTはステーブルコインの時価総額3位だったために、パニック売りも続出しました。

このことからも、アルゴリズム型ステーブルコインは、価格維持が難しいために注意する必要があります。

ステーブルコインのメリット

✅ 仮想通貨投資の安定資産となる

大きな値動きがなく安定している。

仮想通貨が暴落しそうな場合、ステーブルコインに変えて資産を守ることができる。

✅ 送金手数料が安く、決済スピードが速い

海外送金などで、銀行を経由せず取引をすることができる。

ブロックチェーン上で送ることができるため、安価でスピードも速い。

✅ 運用で高利回りを得られる

ステーキングやレンディングなどで運用することで、高利回りを得ることが可能。

✅ インフレ対策になる

自国通貨のインフレリスクが高い国では、米ドルに紐づけされたステーブルコインが資産保全手段として使われる。

✅ 仮想通貨を使ったサービスに利用できる

NFT、ブロックチェーンゲーム、DeFiなどに利用することができる。

ステーブルコインは仮想通貨でありながら価格が安定していることが一番のメリットになります。

あくまでも、法定通貨ではなく仮想通貨であるため、ブロックチェーン上で成り立っています。

この技術よってユーザー同士が直接やりとりできるので、送金やDeFi(分散型金融)などに利用することもできます。

さらには、インフレ対策として利用されたり、レンディングやステーキングなどの高利回り運用に回したりと、いろいろな活用方法があります。

海外取引所での基本通貨はUSDTが多いので、ビットコインなどの仮想通貨を購入するときの待機資金として保有している人も多いと思います。

ステーブルコインのリスク

ステーブルコインのリスクは銘柄によって違いますが、以下のようなものがあります。

発行元の信用リスク

ステーブルコインは、ほとんどの場合企業が発行しています。

USDT・・・テザー社

USDC・・・サークル社

BUSD・・・バイナンス(Paxosと提携)

これらの企業がどれくらい担保資産をストックしていて、どのように運用されているのかは明らかではないケースもあります。

例えば、USDCを発行しているサークル社は米国債など安定した運用に回していて安全性は高いとされています。

一方で、USDTを発行しているテザー社は、透明性が低いため「本当に準備金があるのか?」と疑問視されることもあるようです。

USDTは時価総額も高く、海外取引所でも流通しているためリスクは低いとされることも多いですが、1つのステーブルコインに全資金をベットする戦略は避けた方が無難かもしれません。

規制と法的リスク

ステーブルコインは、国や政府の規制によって取引が制限される可能性があります。

そのため、時価総額の小さいマイナーなステーブルコインはこの規制リスクにあうこともあるかもしれません。

しかし、すでにステーブルコインはかなり世の中に流通しているために、規制して多くの人に損害が及ぶようなことはないのではないかという見方が大きいです。

トランプ大統領が、「米国を世界一の暗号資産の中心地にする」と言っていることからも、暗号資産市場の重要コインであるステーブルコインを規制する可能性は極めて低いと考えられます。

ステーブルコインを上手く利用し、法定通貨と共存していく道を切り開くのではないかと考えられます。

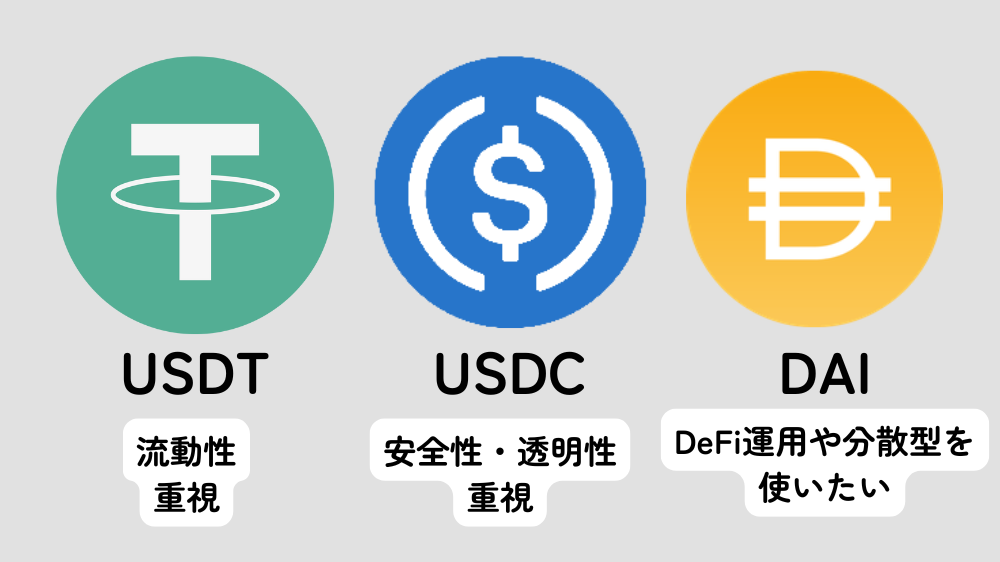

おすすめのステーブルコイン3選

おすすめのステーブルコインは次の3つです。

USDT

| 発行元 | テザー社(香港と米国を拠点) |

| 発行年月 | 2015年2月 |

| 担保の種類 | 法定通貨担保型 |

| 担保 | コマーシャルペーパー:49.6% 受託者向け預金:18.4% 現金:2.9% リバース・レポ・ノート:2.7% トレジャリー:2.2% 有担保貸付(貸付はなし):12.5% 社債、ファンド、貴金属:10.0% その他の投資(デジタルトークン含む):1.6% |

| 時価総額 | 約841億ドル(仮想通貨3位) |

| 取り扱い取引所 | Bibance、Hobio Global、Bybit、Kraken、Bittrexなど |

| 特徴 | 取引所の流動性が高く、広く採用されている |

USDTはステーブルコインの中で最も時価総額が高く、全仮想通貨の中でも3位の規模となっているので、流動性はかなり高いです。

多くの海外取引所でも基軸通貨として採用され、海外取引所で取引をするには、重要なコインとなります。

テザー社は、過去に準備金不足を指摘されたことがあります。

「USDTは1USDT=1ドルの準備金で裏付けられている」と主張していましたが、

実際には準備金の一部を姉妹会社のの損失補填に使用していたことが明らかとなり、100%ではありませんでした。

現在はこの問題は解決していますが、裏付け資産のポートフォリオでは現金の割合が極めて低いことや、不透明な部分があるところが懸念材料です。

現在は監査などを通して透明性を確保しようとしているようですが、USDTに全資金預けるのはリスクがあるので、他のステーブルコインと組み合わせて分散させるようにしましょう。

USDC(USD Coin)

| 発行元 | サークル社(Coinbaseとの関連あり)米国 |

| 発行年月 | 2018年10月 |

| 担保の種類 | 法定通貨担保型 |

| 担保 | 米ドルと現金および現金同等物:61% 国外の銀行が発行するCD:13% 米国債:12% コマーシャルペーパー:9% 社債:5% 地方債と米エージェンシー債:0.2% |

| 時価総額 | 約392億ドル(仮想通貨7位) |

| 取り扱い取引所 | Bibance、Hobio Global、FTX、Bybit、Kraken、Bittrex |

| 特徴 | 監査を受けており透明性が高い |

USDCは、ステーブルコインの中でUSDTに次ぐ時価総額の大きさを誇っています。

2021年3月にVISAがUSDCによる決済を認める方針を発表しました。これにより決済手段として実社会での決済手段としての広がりが期待されています。

また、イーサリアムチェーン上で発行されるため、メタマスクで管理できたり、DeFiで使えたりするメリットもあります。

日本でも2025年3月からSBI VCトレードで取り扱いが始まりました。

日本でドルと連動したステーブルコインが扱われるのは、これが初めてです。

USDCの最大のメリットは、透明性の高さです。毎月大手会計事務所の監査を実施し、保有資産状況を公開しています。

その結果、現金割合が高く、米国債などで安定運用でしっかりと保有資産の裏付けがされています。

サークル社は、透明性が高く、準備金をしっかりと確保していることが確認されているため、USDCの安全性は高く安心して取引できる通貨だと言えます。

DAI

| 発行元 | MakerDAO(分散型) |

| 担保の種類 | 仮想通貨担保型 |

| 担保 | 仮想通貨(ETH、WBTCなど) |

| 時価総額 | 25位 |

| 特徴 | スマートコントラクトで管理され、中央集権的なリスクがない DeFiとの相性が良い |

DAIは、誰でも「MakerDAO」のスマートコントラクトを通じて仮想通貨を担保に発行することができます。

過剰担保性を採用することで、価格変動の激しい仮想通貨を担保としても安定するように調整されていて、1DAI=1ドルを維持しています。

2019年10月まではイーサを裏付け資産としていましたが、現在はBTCをはじめ複数の仮想通貨が加わっています。

複数の仮想通貨を担保とすることにより、一つの仮想通貨が暴落したとしても価値を保てるように設計し、DAIをより安定させています。

さらに、もしも仮想通貨が暴落して担保率が下がったときには、追加の担保を求めるようにして、DAIの価値を維持しています。

また、「Maker DAO」は企業ではなく、ユーザーがみんなで分散管理するような仕組みなので、中央集権のリスクはありません。

このようにDAIは、価格変動の大きい仮想通貨を担保としながらも、価値を維持するために、極限までリスクを減らし練り上げられたステーブルコインであると言えます。

まとめ:ステーブルコインは仮想通貨の安定資産!上手に活用しよう

ステーブルコインは仮想通貨市場において重要な役割を果たしています。

安定性を活かして、取引や高利回り運用、DeFi運用などに活用しましょう。

コメント